ในปี 2022 ผมมองว่าทิศทางการลงทุนของโลกจะขับเคลื่อนอยู่บนเศรษฐกิจยุค 4D ดังนี้

D ที่ 1 คือ การแบ่งขั้วออกเป็นระหว่างกลุ่มประเทศที่มีนโยบายการเงินที่เริ่มตึงตัว กับ กลุ่มที่มีนโยบายการเงินที่ยังผ่อนคลาย หรือ Monetary Policy Divide

จากในปี 2021 ที่เราได้รับผลกระทบจากโควิด 19 แบบเต็มๆ ไม่ว่าจะเป็นเรื่องของสุขภาพและเศรษฐกิจ ซึ่งผลกระทบของโควิดต่อเศรษฐกิจที่หดตัวหรือชะลอตัวในรอบเกือบ 2 ปีที่ผ่านมา ได้รับการทำให้บรรเทาเบาบางลงโดยการใช้งบประมาณช่วยเหลือจากรัฐบาลของประเทศต่างๆ และที่สำคัญ จากธนาคารกลางของประเทศต่างๆ ไม่ว่าจะเป็นการลดอัตราดอกเบี้ยนโยบายลงจนอยู่ในระดับต่ำมาก หรือ จะเป็นมาตรการผ่อนคลายเชิงปริมาณหรือ QE จากประเทศพัฒนาแล้วอย่างสหรัฐ ยุโรป หรือญี่ปุ่น

อย่างไรก็ดี นับตั้งแต่ไตรมาส 4 ปี 2021 ที่ผ่านมา ปรากฏการณ์อุปทานที่ติดขัด (Supply Disruption) อุปทานของแรงงานที่หดตัวลง โดยเฉพาะอย่างยิ่งในสหรัฐ (Great Resignation) รวมถึงราคาสินค้าโภคภัณฑ์ที่สูงขึ้น ได้ส่งผลให้ตัวเลขอัตราเงินเฟ้อในสหรัฐ ยุโรป และอังกฤษ ได้ทะยานสูงที่สุดในรอบกว่า 10 ปี

สิ่งนี้ ได้ทำให้เมื่อกลางเดือนพฤศจิกายน 2021 ธนาคารกลางสหรัฐ ได้ตัดสินใจเปลี่ยนมุมมองของอัตราเงินเฟ้อสหรัฐจากที่เคยเห็นว่าเป็นเพียง ‘เรื่องชั่วคราว’ ให้เลิกใช้คำดังกล่าว รวมถึง ล่าสุด ได้ประกาศเร่งการหยุดการซื้อพันธบัตรสหรัฐภายใต้โครงการ QE ให้สิ้นสุดในเดือนมีนาคม 2022 เร็วขึ้นกว่าตารางเดิมเป็นเวลา 3 เดือน

หรือกล่าวอีกนัยหนึ่งคือ จากนี้ ไป ธนาคารกลางสหรัฐจะเปลี่ยนมาเป็นอยู่ในกลุ่มประเทศที่มีนโยบายการเงินที่เริ่มตึงตัว ตามหลังอังกฤษ แคนาดา นิวซีแลนด์ นอร์เวย์ บราซิล และเกาหลีใต้ ที่ขึ้นดอกเบี้ยไปก่อนหน้านี้แล้ว

โดยที่กลุ่มที่มีนโยบายการเงินที่ยังผ่อนคลายอยู่ ในตอนนี้ ประกอบด้วย ธนาคารกลางญี่ปุ่น อาเซียน และจีน

การแบ่งขั้วของนโยบายการเงินออกเป็นสองฝั่งดังกล่าว จะมีผลกระทบต่อทั้งตลาดหุ้น ตลาดพันธบัตร สินค้าโภคภัณฑ์ และเงินสกุลคริปโต้ในปีนี้

D ที่ 2 คือ การแบ่งแยกออกเป็นระหว่างกลุ่มประเทศที่มีนโยบายการคลังที่เริ่มตึงตัว กับ กลุ่มที่มีนโยบายการคลังที่ยังผ่อนคลาย หรือ Fiscal Policy Divide โดยประเทศยักษ์ใหญ่ส่วนใหญ่ยังอยู่ในโหมดนโยบายการคลังที่ยังผ่อนคลาย แม้กลุ่มประเทศตลาดเกิดใหม่จะไม่ใช่เป็นอย่างนั้นก็ตาม

D ที่ 3 คือ การแบ่งแยกออกเป็นระหว่างกลุ่มประเทศที่มีการเข้าถึงวัคซีนโอมิครอนล่าสุดได้เร็ว กับ กลุ่มที่เข้าถึงวัคซีนโอมิครอนได้ช้า หรือ Vaccine Divide

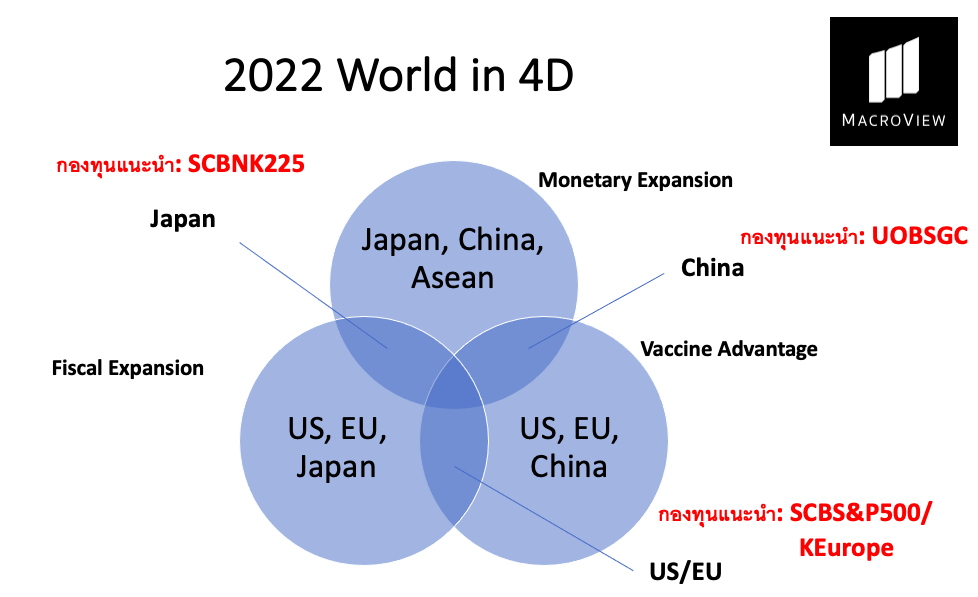

หากพิจารณา ณ ตรงนี้ น่าจะประเมินได้ว่า กลุ่มประเทศที่ผ่อนคลายนโยบายการเงิน ได้แก่ ญี่ปุ่น จีน และ อาเซียน

กลุ่มประเทศที่ผ่อนคลายนโยบายการคลัง ได้แก่ สหรัฐ ยุโรป และ ญี่ปุ่น

โดยประเทศที่ได้เปรียบจากการผ่อนคลายนโยบายการเงินและการคลัง ได้แก่ ญี่ปุ่น โดยกองทุนที่แนะนำได้แก่ SCBNK225

กลุ่มประเทศที่ได้เปรียบการเข้าถึงวัคซีนล่าสุด ได้แก่ สหรัฐ ยุโรป และ จีน

โดยประเทศที่ได้เปรียบจากการผ่อนคลายนโยบายการเงินและการเข้าถึงวัคซีนล่าสุด ได้แก่ จีน โดยกองทุนที่แนะนำได้แก่ UOBSGC

ส่วนประเทศที่ได้เปรียบจากการผ่อนคลายนโยบายการคลังและการเข้าถึงวัคซีนล่าสุด ได้แก่ สหรัฐ และ ยุโรป โดยกองทุนที่แนะนำได้แก่ SCBS&P500 และ KEurope

สำหรับมุมมองการลงทุนของโลกในปี 2022 บนเศรษฐกิจยุค 4D แบ่งได้เป็น 3 รูปแบบ ดังนี้

สถานการณ์แรก ได้แก่ Omicron จบเร็ว แล้วเลิกโควิด ซึ่งถือเป็นสถานการณ์ที่ถือว่ามองโลกในแง่ดีที่สุด โดยที่สถานการณ์โลกจะกลับเข้าสู่ภาวะเกือบปกติในช่วงครึ่งหลังของปีนี้ ในกรณีนี้ ธนาคารกลางสหรัฐ จะขึ้นดอกเบี้ยราว 2-3 ครั้งเพื่อสู้กับอัตราเงินเฟ้อสหรัฐที่จะเป็นช่วงขาขึ้นค่อนข้างแรง โดยที่จะมีงบกระตุ้นจากโครงการ Build Back Better คอยประคอง ในขณะที่ยุโรปและญี่ปุ่นยังคงดำเนินนโยบายตามที่วางแผนไว้ก่อนหน้า

สถานการณ์ที่ 2 ได้แก่ Omicron จบช้า แล้วโควิดค่อยๆซาลงไปเรื่อยๆ ซึ่งถือเป็นสถานการณ์ที่ถือว่าเป็นกรณีฐาน ในกรณีนี้ ธนาคารกลางสหรัฐจะขึ้นดอกเบี้ย 1-2 ครั้ง โดยที่ เพื่อสู้กับอัตราเงินเฟ้อสหรัฐที่จะเป็นช่วงขาขึ้นจากมาตรการผ่อนคลายของทางการสหรัฐตั้งแต่โควิดเกิดขึ้นมา แม้ฝั่งอุปสงค์จะถูกทำให้แผ่วลงบ้างจากโควิดโอมิครอนที่ไม่ซาลงเร็วมาก โดยที่จะมีงบกระตุ้นจากโครงการ Build Back Better คอยประคองสถานการณ์โควิด ในขณะที่ยุโรปและญี่ปุ่นยังคงดำเนินนโยบายตามที่วางแผนไว้ก่อนหน้า รวมถึงอาจจะเพิ่มการกระตุ้นมากขึ้นเล็กน้อย

สถานการณ์ที่ 3 มีโควิดตัวใหม่หลัง Omicron หากเป็นเช่นนี้ ภาพการกระตุ้นเศรษฐกิจของทางการประเทศยักษ์ใหญ่ต่างๆ จะกลับไปเหมือนกับตอนเริ่มต้นโควิดเมื่อเกือบ 2 ปีก่อน หรือกลุ่มประเทศพัฒนาแล้ว จะยังอยู่ในโหมดผ่อนคลายแบบยาวมากๆ

ท้ายสุด D ที่ 4 คือ การแบ่งแยกระหว่างเซกเตอร์หรือกลุ่มหุ้นที่น่าสนใจเหมาะกับยุคโควิดในปัจจุบันหรือไม่ ที่เรียกว่า Sector Divide อาทิ หุ้นคุณค่าหรือ Value Stock น่าจะดูดีกว่าหุ้นเติบโต หรือ Growth Stock และ หุ้นเทคโนโลยี Tech Stock ที่โดดเด่นมากและมีกำไรที่สามารถจับต้องได้ในปัจจุบันเท่านั้น ที่ราคาหุ้นยังเติบโตต่อไปได้ในปีนี้

ดร. บุญธรรม รจิตภิญโญเลิศ

FB: MacroView